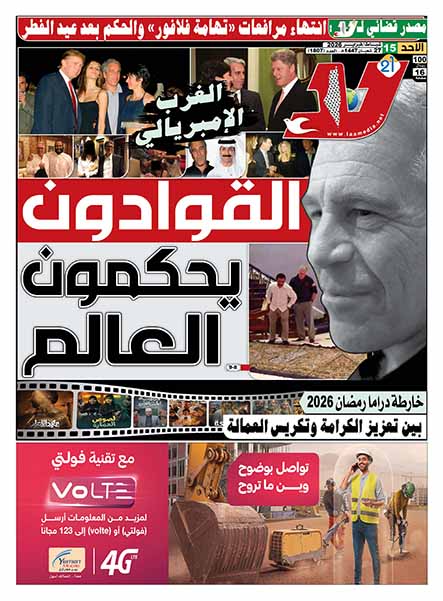

السعودية تواجه أطول دين محلي في عجز الموازنة بسبب هبوط أسعار النفط وحربها في اليمن

- تم النشر بواسطة موقع ( لا ) الإخباري

باعت السعودية صكوكا محلية بقيمة 6.075 مليارات ريال (1.62 مليار دولار) لأجل عشرة أعوام و15 عاما، وهي أطول فترة استحقاق لدين عام يُطرح محليا من جانب المملكة.

وبدأت السعودية إصدار سندات بالعملة المحلية في عطاءات شهرية منتصف 2015 للمساهمة في تغطية العجز الهائل في الميزانية بسبب هبوط أسعار النفط ومشاركتها في الحرب على اليمن.

وعلقت المملكة هذه الإصدارات أواخر 2016 بعد أن واجهت البنوك صعوبة في استيعاب هذا الحجم من الدين، واتجهت الرياض للاقتراض من الخارج، لكنها عادت لتطلق إصدارات صكوك شهرية في منتصف 2017.

وقالت وزارة المالية أمس الثلاثاء إنها أصدرت صكوكا بقيمة تتجاوز 6 مليارات ريال موزعة على شريحتين لأجل عشر سنوات و15 سنة، بقيمة 2.395 مليار ريال و3.680 مليارات ريال على الترتيب.

هذا وتخطط السعودية لاقتراض 118 مليار ريال (31 مليار دولار) هذا العام لتغطية جزء من عجز الميزانية المتوقع عند 131 مليار ريال.

وارتفع الدين العام السعودي بنهاية 2018 إلى 560 مليار ريال (149.3 مليار دولار)، تمثل 19.1% من الناتج المحلي، مقابل 443 مليار ريال (118.13 مليار دولار) تشكل 17.2% من ناتج 2017.

ويتوقع أن يرتفع الدين العام إلى 180 مليار دولار العام المقبل، وهو ما يعادل 22% من إجمالي الناتج المحلي.

يذكر أن السعودية تقود تحالفا عدوانيا على الشعب اليمني وخسائرها فيه كبيرة ومهولة وهو السبب الأبرز لتراجع ميزانيتها وارتفاع حجم مديونيتها، وتراجع أسعار النفط الخام عما كانت عليه عام 2014 أحد الأسباب أيضا.

.jpg)

المصدر موقع ( لا ) الإخباري